目次

初めに

高配当株の投資する業界として人気のある一角であり、属している企業の知名度も高い商社・卸売セクター。

伊藤忠商事や三菱商事などの日本を代表する会社が含まれるこの分野。

もちろん私も投資しています。

銘柄は以下の4つ。

- 8001_伊藤忠商事

- 8031_三井物産

- 8058_三菱商事

- 9986_蔵王産業

これら4社に投資しています。

どの銘柄も成績優秀な会社ばかりです。

では、それぞれの株の特徴及び業界の特徴を見ていきましょう。

ちなみに

「何千文字も読んでらんねーよ!!」

という方はこの記事を動画化したものもありますのでそちらでお楽しみください。

商社セクターの特徴

まずは商社業分野の特徴について。

その前にそもそもセクターとは何なのか?

セクターとは部門・部署を表す英単語であるsectorが語源となっています。

つまり、商社業セクターとは卸売・商社部門ということになります。

業界と言い換えてもいいのかもしれません。

セクター・・・部門・業界のこと

商社株は景気敏感セクターと言われその影響をもろに受けます。

景気が良いと企業もそれに伴い成長し経済活動が活発に。

すると、製品を運ぶ物流が盛んになり商社は利益が上がりやすくなる、こういった理屈が一つとしてあります。

簡単にですが商社業の特徴について解説したところでそろそろ各銘柄の分析をしていきます。

分析する項目・用語解説

続いて私が判断している企業の項目について説明します。

以下の8つ

- 売上高

- EPS

- 営業利益率

- 自己資本比率

- 営業活動によるCF

- 現金等

- 1株あたりの配当金

- 配当性向

その中でも特に営業利益率、自己資本比率、配当性向は最重要視しています。

では、それぞれの用語を解説していきます。

営業利益率とは?

まずは営業利益率について

営業利益率とは「売上のうち、営業利益が占める割合」のこと。

営業利益率が高ければ高いほど、儲かるビジネスをやっていると言えるでしょう。

私が求めている成績は5%を超えること。

この根拠は経済産業省が出している企業活動基本調査で普通と優良の境目が5%であるということに起因しています。

自己資本比率とは?

次に自己資本比率について。

「企業が簡単に倒産しないか?」という安全性を判断する値ですが自己資本比率が高いほど、潰れにくい会社だと言えます。

より詳しく説明すると例えば、手元に現金100万円があると仮定しましょう。

自己資本比率とは、その100万円が「自分で用意したものか」それとも「借りてきたものか」という指標です。

100万円を全額自分で用意したなら自己資本比率100%、60%は自社で用意したけれど40%はどこからか借りてきたお金だという場合は自己資本比率が60%となります。

私はこの値だと最低限40%を求めており、60~80%あれば望ましいと考えています。

ちなみに中小企業庁が発行している「2019年版の中小企業白書」によると、自己資本比率40%以上の中小企業が10年以内に潰れる確率は3.5%。

これが私の設定した基準の根拠です。

配当性向とは?

最後に配当性向について。

配当性向とは「今年の利益のうち、何%を株主にキャッシュバックするか?」というもの。

これを見ることにより企業の配当金が無理している値かどうかがわかることでしょう。

配当性向70~80%にまで上昇すると「そろそろ、今の水準で配当金を出し続けるのは難しいのではないか?」と考え始める数値になります。

イメージとしては「毎月の予算で何%を使い他人への贈り物を買って渡しているのか?」です。

配当性向が70~80%とまでなっているということは、裏を返せば自分のためのお小遣いは20~30%しか残らない状態。

つまり、自社へ自己投資の予算が少なくなってしまうといえるでしょう。

新しい設備を導入したり、新規事業に挑戦するといったことが難しくなってしまうはずです。

配当性向は30~50%と見ており、60%を超えたら注意、70%を超えると投資には適さないと判断しています。

根拠としては60%を超えた時点で今後配当金を無理してでも出すようになり、企業自体の成長性が鈍化すると考えているからです。

8001_伊藤忠商事

まずは日本を代表する企業と言っても差し支えない伊藤忠商事。

商社の中でも非資源分野に秀でた企業です。

非資源分野とは「生活消費関連」(繊維、食料、住生活、情報・金融、)と、「基礎産業関連」(機械、化学品、石油製品、鉄鋼製品)

このように定義しています。

非資源の割合が他の商社である三菱商事、三井物産よりも高いために資源価格、つまり石油や鉄鉱石、資源にレアメタルといったものの価格に関して影響を受けにくくなっているということです。

伊藤忠が掲げる中期経営計画Brand-new Deal 2023では2023年度までに配当性向を30%にまで到達させるという累進配当政策を採用しています。

最後に配当利回りや権利確定月について2024年時点での情報をまとめておきます。

| 配当権利確定月 | 3月と9月 |

| 1株当たりの配当金 | 200円 |

| 配当利回り | 2.79% |

| 入金される月 | 6月と12月 |

| 投資する利回りの基準 | 2.47% |

では業績の分析を行います。

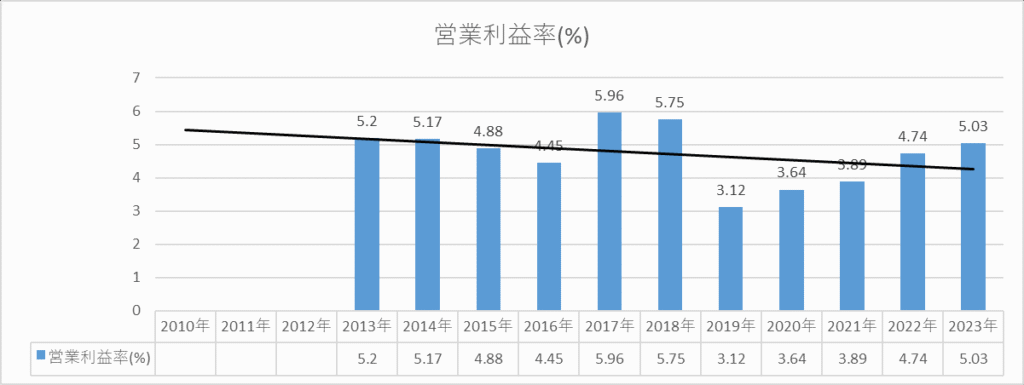

営業利益率

以下が伊藤忠の営業利益率に関するグラフおよび表です。

2013年からのデータしかないのでその時点からまとめると5%以下という成績です。

私の求めている成績を下回ってしまっています。

営業利益率が低いことに関しては様々な理由があるかと思いますが個人的に考えているのが

粗利率が低いためであるということ。

粗利率は商品の原価と売価の差を示す指標です。

商社は商品の仲介や流通を行うため、粗利率が低くなることが一般的。

半面、伊藤忠商事はRPG(売上高原価に対する営業利益率)で見ると22.2%と非常に良好な経営状態にあることがわかります。

RPGは「どの程度売上高を落としても利益を確保できるか」を示す指標であり、伊藤忠商事はこの点で優れていると言えるでしょう。

個人的な所感としては上記の理屈+商社業界の中では、まだましな成績をしているから投資する、このように決めています。

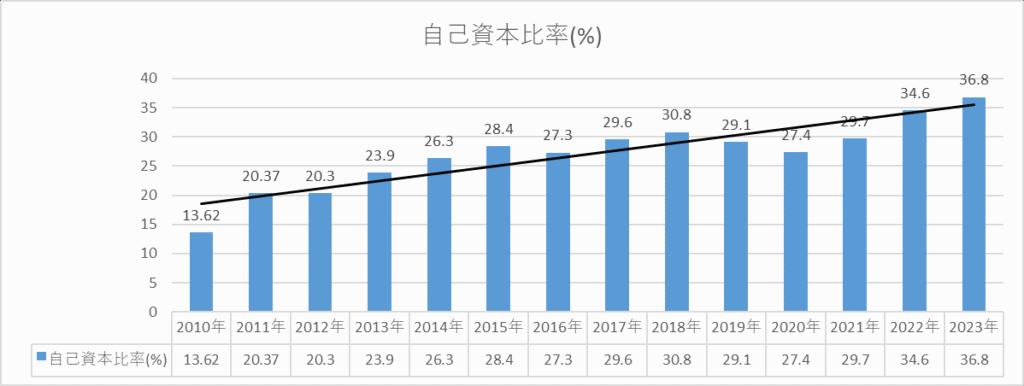

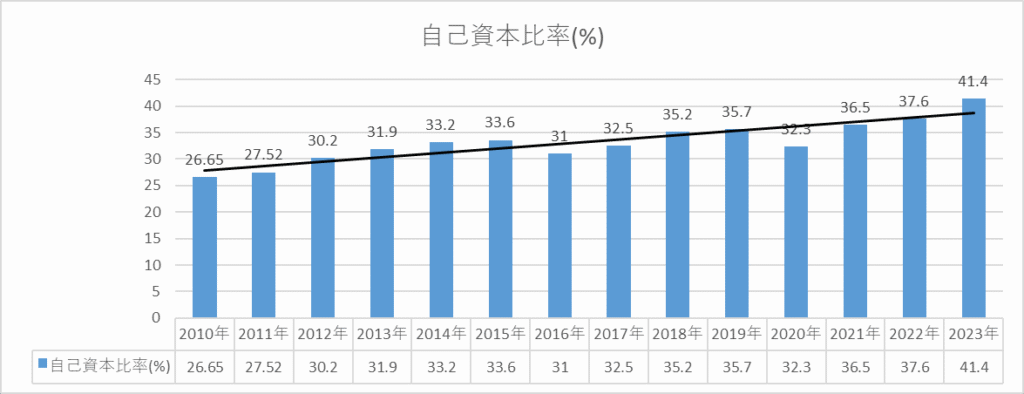

自己資本比率

次は伊藤忠の自己資本比率について。

2010年から2023年にかけての自己資本比率は以下のグラフの通り。

これも個人的な分析ですが伊藤忠の自己資本比率が低い理由は以下の3つと考えています。

- 成長戦略と投資:伊藤忠商事は、商社という業務形態上新しいビジネス展開や海外に進出して外貨を稼ぐなどの成長戦略を進めている傾向が強いです。そのために多額の資本を投資に充てていることにより、自己資本比率が低下しているということは十分に考えられるでしょう。

- 借入資金の活用:伊藤忠商事は、借入資金を活用して事業を展開している可能性があります。先述の説明通り違う機関からの借入資金を使って新規プロジェクトや投資を行っているので、自社の保有するお金の量が低くなり自己資本比率も低下しているのではと考えています。

- 利益の配当:伊藤忠商事は、利益を株主に還元するために配当を行っている可能性があります。配当を増やすことで、自己資本比率が低下しているという可能性もあり得るでしょう。株主にとってはありがたいことですが。

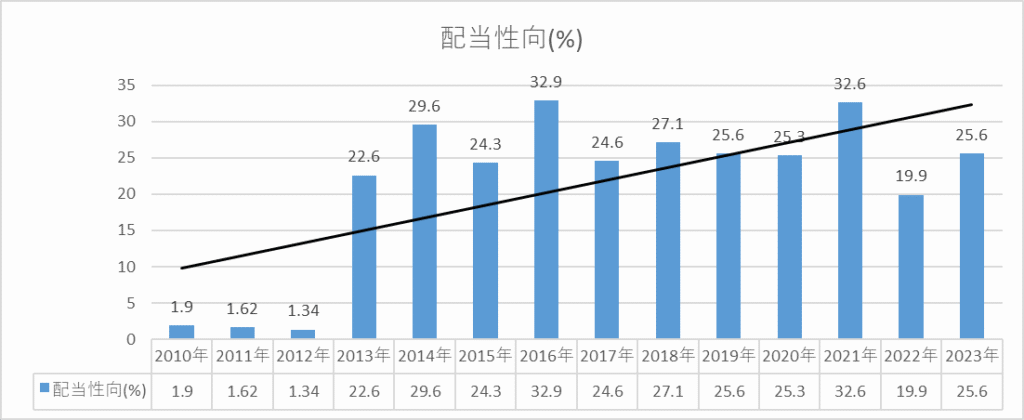

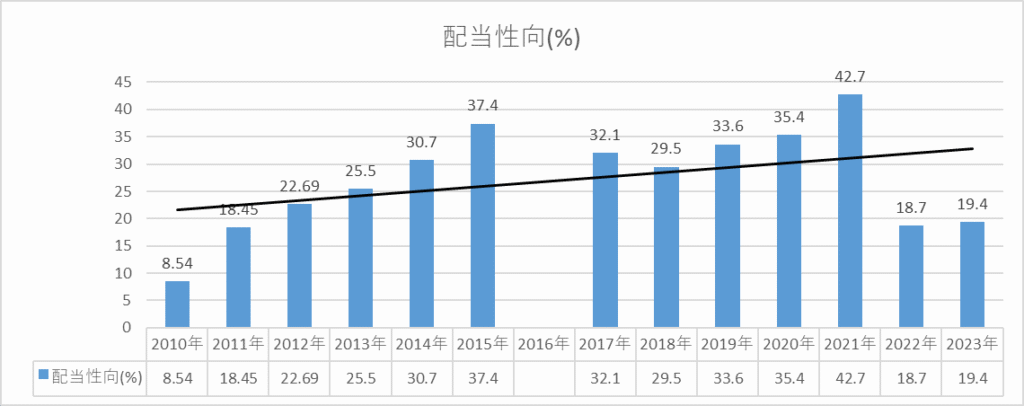

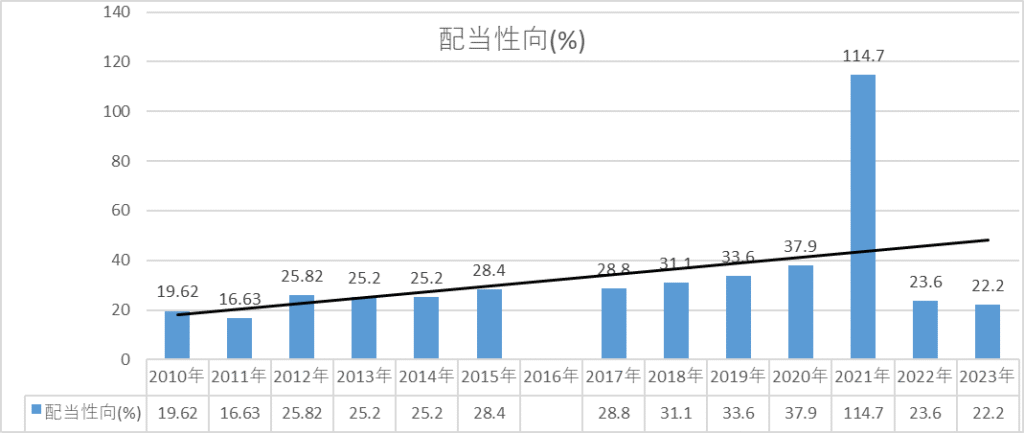

配当性向

伊藤忠の配当性向に関するグラフと表は以下の通り。

やはりこれも私の求める水準には到達していません。

理由として考えているのは2つ。

- 事業拡大への投資: 伊藤忠商事の多角的事業展開は新たなビジネスチャンスや成長分野への投資を重視していて、そのため、配当を抑えて資金を事業拡大に回しているから。

- 業績の不確実性: 景気に左右されやすい商社業界の特性上現在の経済状況や市場の不確実性により、企業は将来の業績に対する慎重な姿勢を取ることがあります。そのため、配当性向を低く設定しているから。

これらがあるといえるでしょう。

とはいえ、伊藤忠は株主に配当金を還元するという姿勢を示しているので今後この数値は上がっていくのではないかと考えています。

伊藤忠のまとめ

景気敏感株ということもあり財務が安定していない面があるもののポートフォリオにおいて攻めのために投資することを目的にした銘柄である

8031_三井物産

続いて取り上げたいのは三井物産。

先ほど紹介した伊藤忠とは反対に鉄鉱石や原油といった資源分野を長所としている企業です。

株主還元としては配当性向33%を目指す、 累進配当政策をとるなど株主への還元を積極的にしようとしている企業であると言えます。

ちなみに、累進配当政策とは配当支払いを維持もしくは増配することを基本方針とすること。

最後に配当利回りや権利確定月について2024年時点での情報をまとめておきます。

| 配当権利確定月 | 3月と9月 |

| 1株当たりの配当金 | 100円 |

| 配当利回り | 3.14% |

| 入金される月 | 6月と12月 |

| 投資する利回りの基準 | 2.39% |

では、伊藤忠と同じように営業利益率、自己資本比率、配当性向の3つについてみていきましょう。

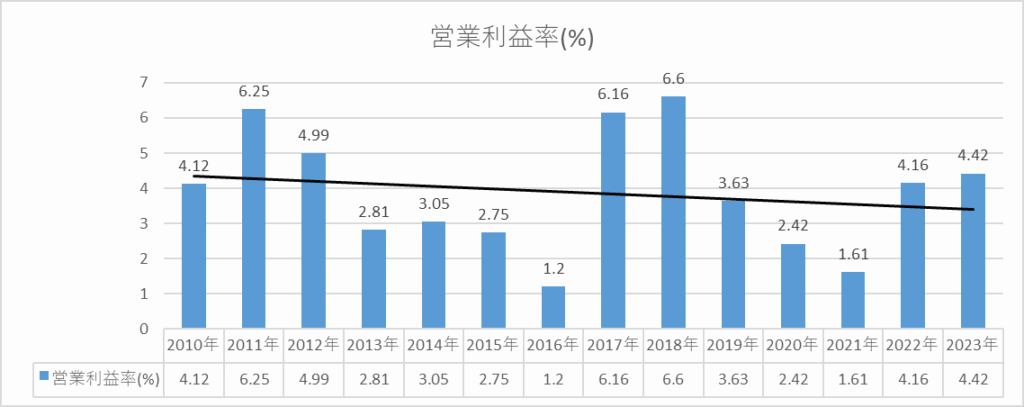

営業利益率

以下のグラフが営業利益率をまとめたグラフと表になります。

このような理由としては三井物産の特色であるはエネルギーや金属などの資源分野において採算が悪化し、営業利益率に影響を及ぼしているということが予想されるでしょう。

他にも2020年から始まった新型コロナウイルスによる世界的なパンデミックによって発生した経済の停滞や需要の低迷。

特にエネルギーや金属分野においてその影響が海外との取引をせざるを得ないという仕事の性質上低くなったと考えました。

現に2020~2021年は2.56~3%と低下は顕著です。

私が望ましいと考えている5%には一時期越えている年もあります。

5%より少し低い水準である4%後半で今後は推移していくと私は見ています。

営業利益率の基準は5%と見ていますがそれでもほかの銘柄よりましだと考えているのでここも仕方なしの投資と考えています。

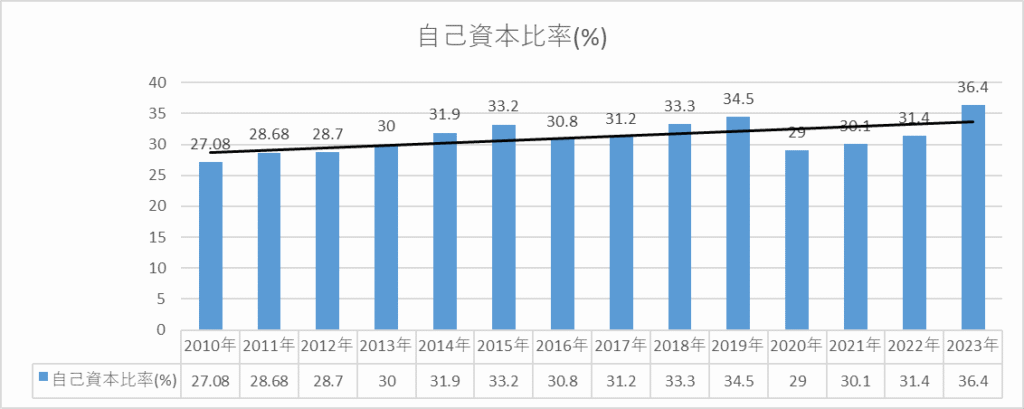

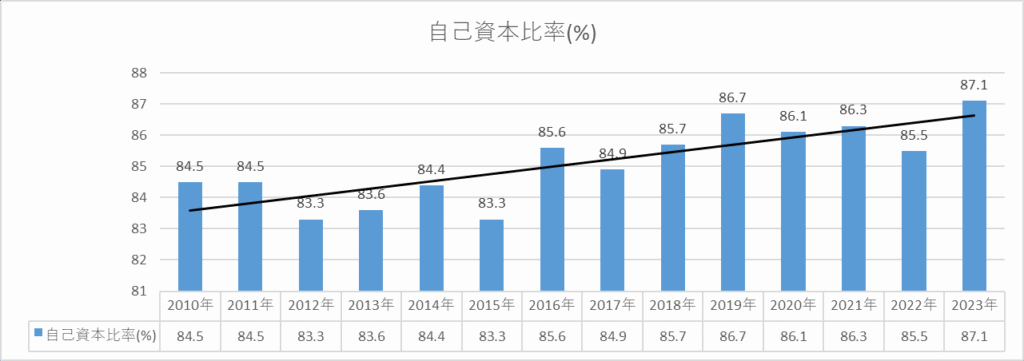

自己資本比率

まずは、自己資本比率について。

表とグラフは以下の通りになります。

自己資本比率は毎年右肩上がりとなってきていますが求める40%以上は到達できていません。

これも妥協と言えば妥協で投資をしています。

とはいえ、商社というくくりで見ると特別低いわけではありません。

配当性向

最後に配当性向について。

平均をとるとこれも求める基準ではない27.3%という数値が出力されました。

30%に近づけそうな数値ですが2016年の赤字が響いてこの結果となっていることややはり景気敏感株であるという影響が及んでいるのかもしれません。

とはいえ、先述したように2024年の1株当たりにおける配当金は170円、それで配当性向が30%以下なのですから増配することで株主に還元しようという姿勢を感じ投資しようと決めました。

8031_三井物産のまとめ

景気敏感株ということもあり求める水準には到達していないものの配当金を稼ぐという観点から見てポートフォリオに取り入れている銘柄です。

8058_三菱商事

3つ目の銘柄は三菱商事。

経済圏が約470兆円とも言われている三菱グループの御三家ですから名前を知らない人は少ないでしょう。

特徴としては天然ガスや金属といった資源分野も自動車やモビリティグループ、リテール事業などの非資源分野どちらも収益を上げるなどオールラウンダーともいえる商社です。

2022年度から開始された中期形成戦略2024において株主還元の方針として累進配当をするということを明らかにしており、自社株買いも行っています。

最後に配当利回りや権利確定月について2024年時点での情報をまとめておきます。

| 配当権利確定月 | 3月と9月 |

| 1株当たりの配当金 | 100円 |

| 配当利回り | 3.30% |

| 入金される月 | 6月と12月 |

| 投資する利回りの基準 | 3% |

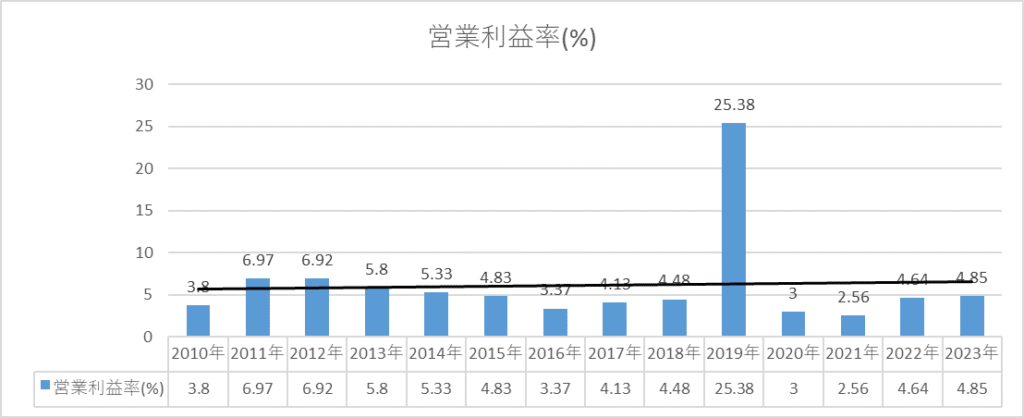

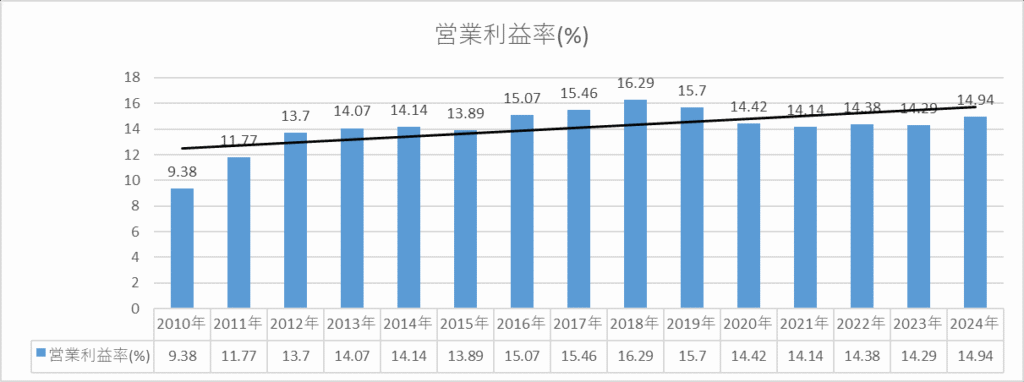

営業利益率

1つ目に営業利益率について。

営業利益率は3.8%と5%を下回る値。

この理由として考えていることは3つ

- 利益率の低い事業が影響している:三菱商事は先ほど述べた通り様々な分野・事業を展開していますが、その中には利益率の低い事業も含まれ、それにより利益率が下がっていると考えられるでしょう。

- 資源価格の下落など外部要因:三菱商事は資源関連の事業も展開しており、資源価格の変動など自社ではどうしようもできない外部要因が業績に影響を及ぼしている可能性があります。

- 豪州の資源税引き上げによる収益悪化を警戒:三菱商事にとって重要な市場であるオーストラリアにおいて、資源税の引き上げによりそちらにお金を取られて利益が下がっていると言えるでしょう。

やはり商社ということで特に資源依存度の高い事業は、市況の変動に敏感であり営業利益率に影響を与える要因となっているのでしょう。

伊藤忠や三井物産といった他の競合企業と比較すると、三菱商事の営業利益率はやや低い水準ですが、業界平均としては一般的な範囲内であると判断しています。

自己資本比率

2つ目に自己資本比率について。

平均しても30%前後の値と目標とする40%には届いていません。

どの商社にも共通して言えることかもしれませんが個人的に最も大きいと考えた理由は事業のための運転資金が必要になるということ。

商社は在庫や金融機能を持っているため運転資金がどうしても大きくなります。

そのための運転資金は通常短期の借入金で賄われることが多く自社のお金の割合が低くなってしまうためと言えるでしょう。

配当性向

3つ目に配当性向について。

平均すると基準としている30%を超えていますが2016年の赤字に2021年の配当性向100%越えなど安定しなさが見て取れます。

平均したことで30%を超えているというだけなのでそれを考えないと基準を下回ってしまいます。

2021年は2020年に本格化した新型コロナウイルスによって発生した世界的なパンデミックにより海外から外貨を稼ぐことが難化。

ですが2017年3月より7期連続増配という実績を実現していることから株主に配当金を還元しようとしていた方針が見て取れます。

お金が少なくなったものの株主には配当金を出さなくてはならないとしたため配当性向が100%を超えたのではないかと考えています。

2022年になるとある程度の方針が打ち立てられたのか一気に戻りました。

8058_三井物産のまとめ

他の商社株と同じように資産状況は安定しないものの配当金を一気に稼ぐための銘柄である。

9986_蔵王産業

4つ目に紹介するのが蔵王産業。

清掃機器や洗浄機器の販売を手掛ける企業です。

売るだけではなく研究開発に実演、商品開発などこの記事で紹介した他の会社ではあまり見られないような特徴を持っています。

研究開発においては売るだけではなく清掃技術の開発とノウハウの構築に取り組み欧米メーカーや国内の外注先との技術協力による新製品のプランニングから製品開発までを実行。

販売・アフターサービスにおいては現場にマッチした最適な機器の提案と提供を行い、課題解決の一翼を担うと共にアフターサービスでは点検・修理などのきめ細かい対応を提供しています。

面白いことに、現場での実演が不可欠と考えていて各営業拠点には特殊トラックを配備、要望に迅速に対応するとともに実演を無料で行っています。

最後に配当利回りや権利確定月について2024年時点での情報をまとめておきます。

| 配当権利確定月 | 3月と9月 |

| 1株当たりの配当金 | 100円 |

| 配当利回り | 3.97% |

| 入金される月 | 6月と12月 |

| 投資する利回りの基準 | 3.84% |

では、各項目を見ていきましょう。

営業利益率

まずは営業利益率について。

卸売で紹介した他社とは違いぶっちぎりで良い数値です。

このことから収益性が高く効率的な営業をしていると推測できるはずです。

自己資本比率

次に自己資本比率。

今まで見てきた商社・卸売り株と違い自己資本比率の高さは極めて高いです。

つまり違う機関から借金することなく自社の資本のみでお金を賄うことができていると言えるでしょう。

ここからは完全な妄想になるのですが、自社内である程度の販路を確保し研究開発・商品開発も自社内で行っているからこそ外部の機関に頼る比率が少なくなりお金が出ていかなくなる、その結果自己資本比率が高くなるのではないかと考えました。

あくまで妄想です。

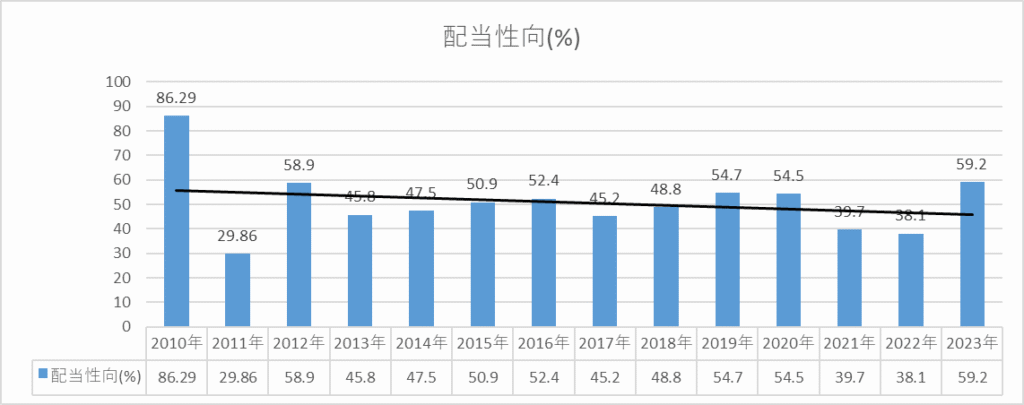

配当性向

最後に配当性向について。

これまた配当性向に関して望ましい水準で推移していることがわかります。

2010年の86.29%という数値が基準を超えていますがその後は適正な範囲に落ち着いていると言えるでしょう。

無理やりにでも配当金を出そうとしていない点も評価できると言えるはずです。

9986_蔵王産業のまとめ

商社株にしては財務状況極めて良好。

安定して投資できる商社株であると考えています。

まとめ

この記事では私が投資している商社業の高配当株銘柄4社に関してまとめました。

- 8001_伊藤忠商事

- 8031_三井物産

- 8058_三菱商事

- 9986_蔵王産業

先述した4社です。

景気敏感株ということもあり分析した項目の数値は低い企業が多いです。

しかしながら日本を代表する企業が多く株主への還元も積極的に行う傾向が大きく利益を取りに行く銘柄として私は気体中です。

この記事が皆さんの参考となりましたらうれしいです。

最後になりますが投資は自己責任で。