インデックス投資は既にしているから高配当株投資を始めてみたい、でもやり方がわからない。

インデックス投資は定期的につみたてればいいけど高配当株投資はいつ買えばいいの?

そもそも高配当株投資って何?

こんな人が今、この記事を読みに来ていると思います。

ですが大丈夫。

高配当株投資を初めて1年以上にもなる私が高配当株の定義をわかりやすく解説します。

そして、投資のタイミングだったり、投資銘柄の見極めも併せて書いていきます。

ぜひ参考にしてみてください。

高配当株とは、高配当株投資とは何か?

ではまず、高配当株について説明します。

それは読んで字の如く、配当利回りが高く配当金が多く出る銘柄に投資して、そのインカムを回収する投資方法のことです。

一般的に日本の上場企業の配当利回りは2022年3月時点で1.91%。

2%を超えた時点ですでに平均以上の成績を持っていることになりますが、それより高い割合の銘柄に投資することを主題としています。

私自身は利回りが3.5%~以上であることが基準です。

もちろんこのほかにも投資に的確な銘柄かどうかの判断基準はありますがそれは後ほど後述。

例えば配当利回りが4%の銘柄があるとしましょう。

そこに100万円分投資したとすれば1年で4万円、月あたり3333円が入金されます。

そして投資額をどんどん大きくしていって入金される額を上げていくのが高配当株投資の醍醐味です。

高配当株のメリット・デメリット

高配当株について簡単にですがわかっていただけましたでしょうか?

ここからは高配当株投資のメリットについて説明していきます。

メリット

メリットと一口に言ってもたくさんありますが私が感じているのは以下の3点

- 安定した配当金が得られる

- 株価の変動比較して配当金は安定している

- 値上がり益も見込める

これら3点が個人的に感じているメリットです。

とはいえこれだけだと意味の分からない単語も多くあることでしょう。

そこで1つずつ解説していきます。

まずは、1つ目の安定して配当金が得られるというメリットについて。

高配当株投資を行う目的の99%は配当金が得られることでしょう、少なくとも私はそうです。

先述したように高配当株で目指す利回りは3.5%以上。

一度株を持ったら売って手放すまでずっと配当金が入ってくることになります。

文字通りの不労所得、一切の労働をすることなく得ることができるお金です。

額が大きくなるにつれて少しずつですが生活が豊かになっていくことでしょう。

他のメリットについては私がそこまで大きいと感じていないので簡単に紹介。

株価と比較した配当金の安定性について。

例えばトレード、いわゆる株の値が上がったときに売ることで利益を出すスタイルの投資だと、銘柄の株価が上下するため、取引のタイミングが見極めにくく、将来の収益も予想しづらいのは当然。

初心者には難しいことだと思います。

しかし、配当金については配当の額が減らされる「減配」のリスクは当然あるものの、ある程度安定していることがメリット。

ですので、収益が安定し将来入ってくるお金を推測しやすくなることでしょう。

最後のメリットとしては株価が上がったことによる値上がり益も狙うことができること。

株価が上がることで、もし、売るとなっても株を買った時より大きい額が手に入り儲けとなることでしょう。

とはいえ私は高配当株を手放す気はほとんどないので机上の空論と言えるかもしれません。

デメリット

もちろん高配当株にはデメリットもあります。

私自身が感じている者は以下の3点

- 予想配当利回りを下回る可能性がある(減配リスク)

- 配当金だけで生活するには数千万円の資産が必要

- 株価の値上がり益が狙いにくい

こういったものがあります。

まずは減配リスクについて。

私が危惧している最大のデメリットがこの減配リスク・配当金が減ることです。

例えば1万円の配当金を見込んでいた時に5000円と半額になったら絶望するでしょう。

こんなに極端な減配はそうありませんやはりもらえるお金が減るというのは落胆するものです。

続いてのデメリットは配当金だけで生活するには数千万円の資産が必要というもの。

大卒の平均手取りを21万円としてその額を手に入れるにはどうすればいいのか仮定しましょう。

月に21万円なら1年だと252万円。

配当利回りを税引き後4%と仮定したならば6300万円以上必要になります。

6300万円を手にするには相当な時間、もしくは大規模なビジネスを起こす必要があることでしょう。

実際に私もこの壁の高さには辟易しています。

最後のデメリットは株価の値上がり益は狙いにくいというもの。

高配当株と言われる企業は多くが成熟した老人のような企業ばかり。

GAFAMなどの爆発的な伸びを期待することは難しいことでしょう。

とはいえ手放すことはそうそうないのでこれは気にしなくても良いデメリットかもしれません。

私の投資方針

ここまで読んでいだたいた方には高配当株をすることによるメリットとデメリットがわかったことでしょう。

そして、始めたいと思う人もいるかもしれません。

そこで気になってくるであろうことが投資の方法。

- インデックス投資と同じくドルコスト平均法でもいいのか?

- それとも銘柄の株価を見極めてタイミングよく投資をするべきなのか?

どうしても悩みがちになるはず。

そこで、私は以下の方法をとっています。

配当利回りが適正な価格かつ株価が前回購入時よりも下回っていたら投資をする。

この法則を敷いて、自分の感情は一切入れることなく投資に向き合っています。

私の定める条件と合致したらその銘柄を買い、合致しなかったら買わない、これだけを繰り返すだけです。

より詳細に説明しましょう。

- まずは、銘柄ごとに投資しても良いという利回りを決定します

- 次に投資したい銘柄の配当利回りを入手しましょう

- そして、その利回りが投資に的確な数値かどうかを判断するために計算します

- 投資に適した利回りになっていたら今度は以前取得した株価と比較

- 前回の株価を下回っていたら投資対象としてみなし購入する

この5ステップを踏むだけです。

より突き詰めればもっとお得なやり方もあるのかもしれません。

しかし、あまりにも考えすぎると投資ができなくなってしまうというのも事実。

そこで、ある程度は考えますが深く考えすぎないようにするために上記の基準を設けました。

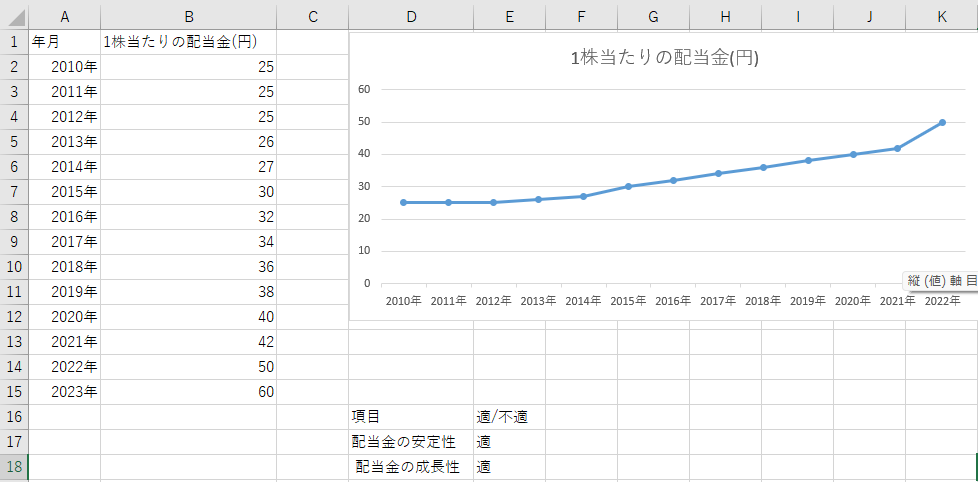

ここで、どうやって投資の利回りを入手したり、計算などの銘柄を管理しているのかお伝えします。

私はGoogleスプレッドシートで一括管理するという手法を取りました。

銘柄の分析

この段落ではこの記事を読んだ人がおそらく最も気になるであろう銘柄の分析についてお伝えします。

とはいえ私も自分自身で見つけたわけではありません。

私よりずっと詳しい人の記事を複数検索して最もあっていると思った方法を採用しています。

その記事が以下のものです。

【初心者向け】「分析ツール」を使った日本の高配当株の見つけ方をカンタン解説! | リベラルアーツ大学 (liberaluni.com)

上記の記事で紹介されている方法をエクセルファイルにまとめて設定した基準に当てはまるかどうかを選定、合格したらその銘柄に投資するといった方針をしていきました。

このようにまとめています。

視覚的にわかりやすくすることで投資に適する銘柄かどうかを選定しています。

上記の記事では選別する項目はおよそ10個、最悪妥協できるものがあれば1~2個の項目は不適でも投資対象銘柄として適としています。

ちなみに上記の分析法を駆使して選定した銘柄やセクターが以下の通りになります。

ここでは卸売りセクターと医薬品セクターに関する記事を紹介しておきます。

まとめ

この記事では高配当株投資をしたことがない方に向けてそのやり方等を紹介しました。

高配当株投資をやるのは新NISAのつみたて投資枠を毎月分使ってまだ残りの金額があれば良いと思います。

また、淡々とつみたてればよいインデックス投資にくらべて銘柄の分析や相場を見ることも必要となってくるはずです。

自分の投資スタイルを少しずつ確立していく過程で高配当株投資に進出していくか、インデックス投資をそのまま継続していくかを決めればいいと思います。