土地、建物と言ったように人間が生きてくうえでなくてはならないものを取り扱う業種である不動産業。

それ1つでセクターを構成しています。

私も5社、ポートフォリオに取り込んでおりその数はセクターあたりに換算すると最多タイ。

それだけ優良な銘柄が多いともいえます。

投資している企業は

- 3003_ヒューリック

- 8802_三菱地所

- 3245_ディアライフ

- 8934_サンフロンティア不動産

これら4社。

この記事ではそんな不動産業界のおススメ高配当株を解説・紹介していきます。

業界の特徴

それぞれの銘柄を知る前にまずは業界について大まかに解説。

景気敏感セクターに分類されます。

景気が良くなるとその分土地、建物を購入する余力が出てきますが悪くなるとそれらが無くなる、だからこそ景気敏感セクターに分類されるのでしょう。

そして、不動産セクターは円安メリットセクター。

円安になると円高時よりも安く土地・建物が買えるようになり海外からの資金流入が期待できるため、不動産株は円安メリットセクターといえます。

他にも金利とはシーソーのような関連性を持ち合わせており金利が上がると不動産の購入や投資が減少し、金利が下がると逆に増加するという特徴もあります。

これは住宅ローンや借入コストに直接影響するため。

他にもインフレに強く、不動産は物価が上昇するインフレ時に価値が上がりやすいとされていますが、資源価格の高騰などを背景に物の値段が上がってしまう「コストプッシュ型のインフレ」だと不利になってしまいます。

適度なインフレでないと不動産の価値は高くならないのでしょう。

不動産セクターには住宅、商業施設、オフィスビル、土地開発など多岐にわたる分野が含まれます。

今回紹介する銘柄もそれぞれが得意分野を持った企業です。

長くなりましたがここまでが大まかな不動産セクターの概観です。

次にこの記事で登場する用語の解説をしていきます。

分析する項目・用語解説

続いて私が判断している企業の項目について説明します。

以下の8つ

- 売上高

- EPS

- 営業利益率

- 自己資本比率

- 営業活動によるCF

- 現金等

- 1株あたりの配当金

- 配当性向

その中でも特に営業利益率、自己資本比率、配当性向は最重要視しています。

では、それぞれの用語を解説していきます。

まずは営業利益率について。

営業利益率とは?

まずは営業利益率について

営業利益率とは「売上のうち、営業利益が占める割合」のこと。

営業利益率が高ければ高いほど、儲かるビジネスをやっていると言えるでしょう。

私が求めている成績は5%を超えること。

この根拠は経済産業省が出している企業活動基本調査で普通と優良の境目が5%であるということに起因しています。

自己資本比率とは?

次に自己資本比率について。

「企業が簡単に倒産しないか?」という安全性を判断する値ですが自己資本比率が高いほど、潰れにくい会社だと言えます。

より詳しく説明すると例えば、手元に現金100万円があると仮定しましょう。

自己資本比率とは、その100万円が「自分で用意したものか」それとも「借りてきたものか」という指標です。

100万円が全額自分で用意したものであれば自己資本比率100%、60%は自社で用意したけれど40%はどこからか借りてきたお金だという場合は自己資本比率が60%となります。

私はこの値だと最低限40%を求めており、60~80%あれば望ましいと考えています。

ちなみに中小企業庁が発行している「2019年版の中小企業白書」によると、自己資本比率40%以上の中小企業が10年以内に潰れる確率は3.5%。

これが私の設定した基準の根拠です。

配当性向とは?

最後に配当性向について。

配当性向とは「今年の利益のうち、何%を株主にキャッシュバックするか?」というもの。

これを見ることにより企業の配当金が無理している値かどうかがわかることでしょう。

配当性向70~80%にまで上り詰めると「そろそろ、今の水準で配当金を出し続けるのは難しいのではないか?」と考え始める数値になります。

イメージとしては「毎月の予算で何%を使い他人への贈り物を買って渡しているのか?」です。

配当性向が70~80%とまでなっているということは、裏を返せば自分のためのお小遣いは20~30%しか残らない状態。

つまり、自社へ自己投資の予算が少なくなってしまうといえるでしょう。

新しい設備を導入したり、新規事業に挑戦するといったことが難しくなってしまうはずです。

私はこの配当性向を30~50%と見ており、60%を超えたら注意、70%を超えると投資には適さないと判断しています。

根拠としては60%を超えた時点で今後配当金を無理してでも出すようになり、企業自体の成長性が鈍化すると考えています。

権利確定月とは?

権利確定月とは株主や配当金を受け取るために必要な株主名簿に掲載される日。

具体的には、株主としての権利が確定する日であり、この日に保有している株数に基づいて優待や配当金の受け取りが行われます。

例えば、2024年8月なら権利確定日は8月30日(金)。

この場合権利付き最終日は8月28日(水)です。

この日以降に株を購入しても当該権利は得られません。

長くなりましたが先述した8項目の内、特に気にしているのが営業利益率、自己資本比率、配当性向。

上記3項目に関して、ある程度妥協はしつつも優先して分析しています。

では4社の成績はどうなのか見ていきましょう。

3003_ヒューリック

まず紹介するのは3003_ヒューリック。

ヒューリックは、特に東京23区内の好立地に多くのオフィスビルや商業施設を保有していて、安定した賃貸収入を確保しています。

他の大手不動産企業と比較しても高い収益性を誇り、中規模オフィスや商業ビルに注力。

競合が少ない市場での優位性を持っています。

ヒューリックは3Kビジネスというものを標榜しています。

3Kと聞くとあまり良い連想をする人はいないかもしれません。

対してヒューリックの掲げる3Kは「高齢者・健康」「観光」「環境」の3つのこと。

高齢化社会に対応した介護施設や、訪日外国人観光客向けのホテル、環境に配慮した建物の開発などを行っています。

サステナビリティにも気を使っており環境負荷の低減に貢献するため、屋上・壁面緑化や自然換気システムなどを導入したサステナブルな建物を開発しています。

最後に配当利回りや権利確定月について2024年時点での情報をまとめておきます。

| 配当権利確定月 | 6月と12月 |

| 1株当たりの配当金 | 52円 |

| 配当利回り | 3.58% |

| 入金される月 | 9月と3月 |

| 投資する利回りの基準 | 3.11% |

では、業績を見ていきます。

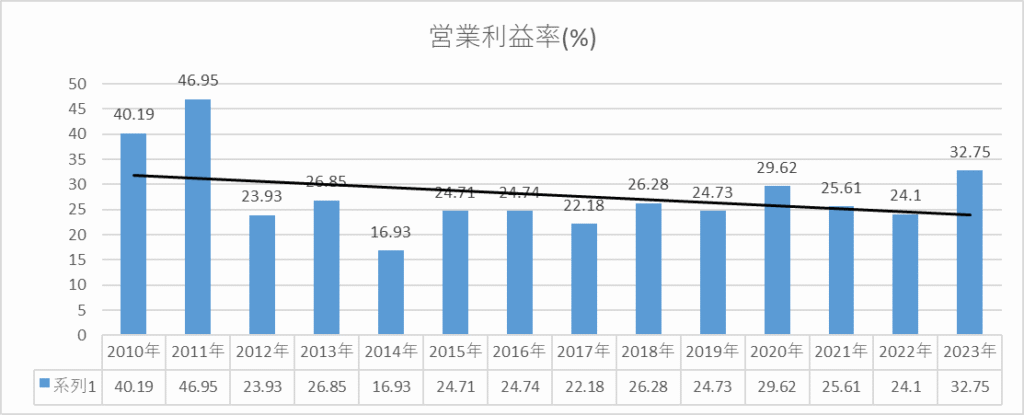

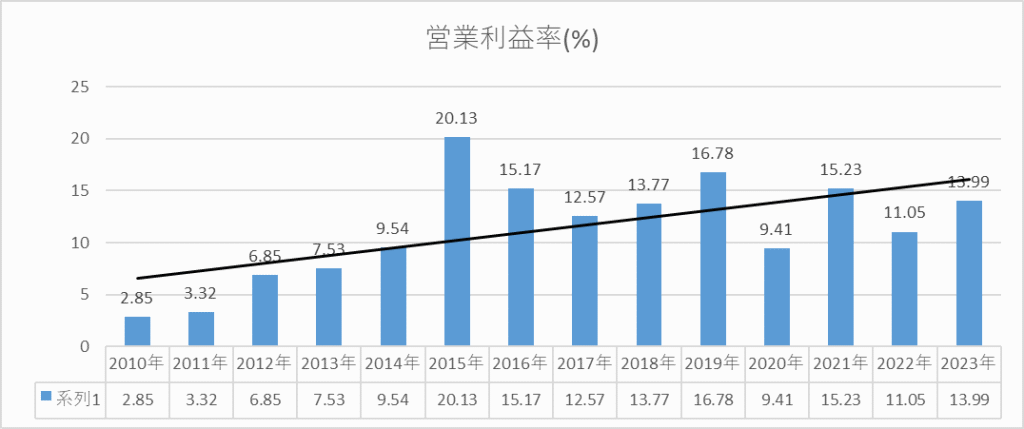

営業利益率

まずは営業利益率。

最も低くて16.93%、平均をとると27%にも上ります。

自己資本比率と見た場合でも何ら遜色ないレベルです。

私のポートフォリオ内でも極めて高い営業利益率です。

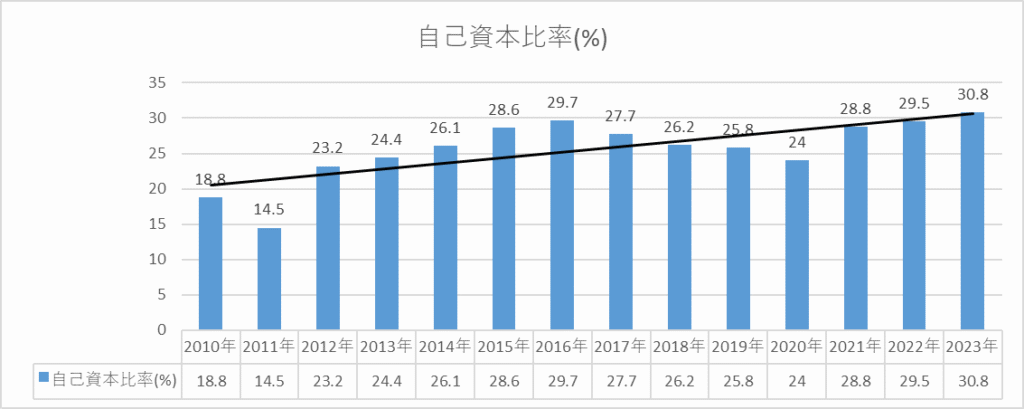

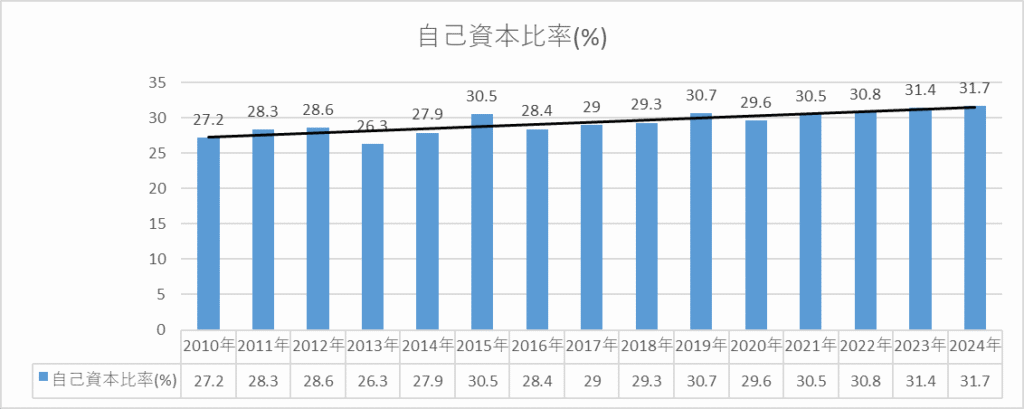

自己資本比率

次に自己資本比率。

はっきり言って低いです。

個人的な考察として、ヒューリックは、都心の一等地にて積極的な物件取得と開発を進めているため多額の資金が必要となり、有利子負債が増加しているということ。

次に物件の取得や開発に際して、借入金を多く活用し自社のお金の割合が低下、結果的に自己資本比率が低くなる傾向があると言えます。

他にもヒューリックはオフィスビルだけでなく、ホテルや高齢者施設などの経営多角化を進めたことによる更なる資金調達が挙げられるでしょう。

この項目だけは今後も注視する必要がありそうです。

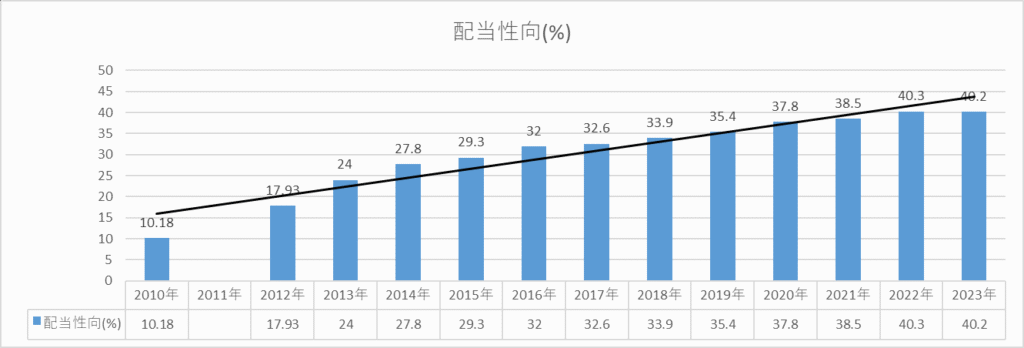

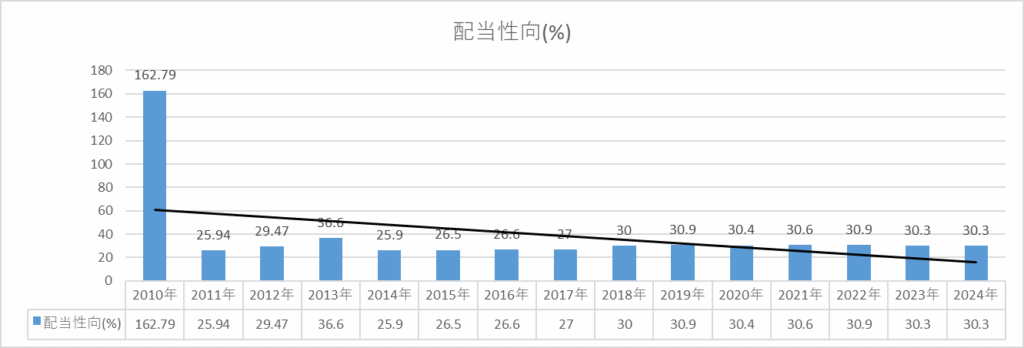

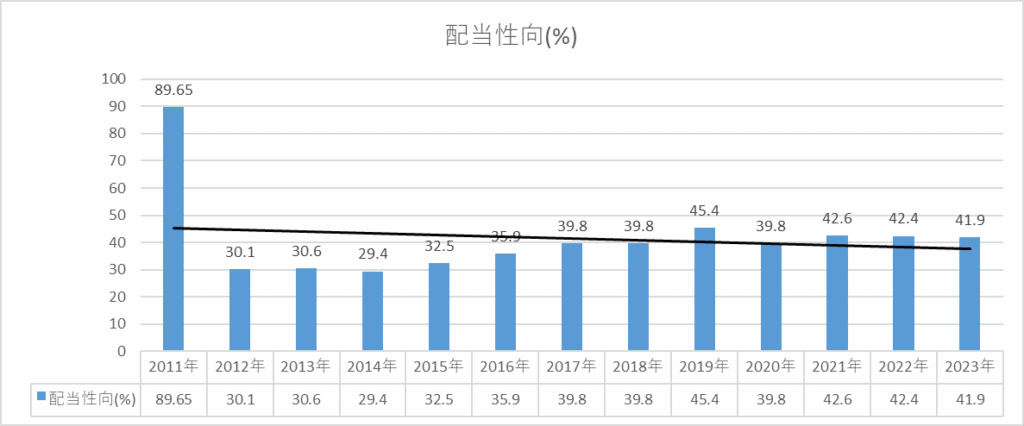

配当性向

最後に配当性向。

2010年前半は低いものの2016年を契機に30~40%代と望ましい数値にまで上昇。

今後もこの値を維持してほしいものです。

補足として2011年はデータがなく空欄となっています。

3003_ヒューリックのまとめ

- 営業利益率は極めて高い。

- 自己資本比率は事業の特性上低い。

- 配当性向は望ましい水準である

8802_三菱地所

2社目に紹介するのは8802_三菱地所。

文字通り三菱グループの一角を占めていて東京の丸の内エリアを中心に大規模な都市開発を行っています。

丸の内、大手町、有楽町の3つのエリアを「大丸有エリア」として総称し、ビジネス街としての発展をリードしているのがこの企業です。

多様な事業展開も進めており三菱地所は、オフィスビルや商業施設の開発・運営だけでなく、空港事業や海外事業にも積極的に取り組んでいます。

国外でも不動産開発や賃貸事業を展開、グローバルなネットワークを構築。

日本初のアウトレットモールの開発や、いち早くREIT(不動産投資信託)市場に参入するなど、常に時代の先を行く価値を提供していることも注目すべきポイントでしょう。

環境や循環型社会のことも考えており「地球を想う力」を高め、新たな価値を創造するまちづくりを通じて、サステナブルな社会の実現に貢献しています。

最後に配当利回りや権利確定月について2024年時点での情報をまとめておきます。

| 配当権利確定月 | 3月と9月 |

| 1株当たりの配当金 | 43円 |

| 配当利回り | 1.77% |

| 入金される月 | 6月と12月 |

| 投資する利回りの基準 | 1.46% |

では業績の方を見ていきましょう。

営業利益率

まずは営業利益率。

三菱グループということもあってか業績はかなり優秀。

10%越えが普通で20%にまで登っています。

自己資本比率

次に自己資本比率。

20%代後半~30%代前半とかなり低いです。

こうなってしまう理由としてはヒューリックと同じなのですが土地や建物などの高額な資産を保有するため、借入金を利用して資金を調達する、これが大きい理由でしょう。

不動産業界の特性かつ一般的なものかもしれません。

ほかにも三菱地所は多額の資金を必要とする国内外での大規模な開発プロジェクトを推進していること。

借入金を活用して資金を調達し、成長を加速させています。

事業内容上低くなってしまうのはある程度許容する必要がありそうです。

配当性向

最後に配当性向について。

2010年代の167%は仕方ないにしても2010年代前半は20%代とかなり低いです。

一方で、2018年から配当性向は30%代になっています。

会社の方針として、配当性向を30%程度に保つことを目指しているのでこのままの水準を維持してほしいものです。

8802_三菱地所のまとめ

- 営業利益率は申し分なし

- 自己資本比率は事業内容上どうしても低くなってしまうのである程度の妥協が必要

- 配当性向は30%代を目安とする方針が維持されてくれれば安心

3245_ディア・ライフ

3社目に紹介するのは3245_ディア・ライフ。

不動産デベロッパーを主な事業にしており東京23区や都市部ターミナル駅から30分圏内のエリアに絞って事業を展開しています。

一貫したプロジェクト進行が強みで用地取得、企画開発、設計、建設、営業、運営管理の全てを自社で行っています。

先述した通りターゲットとする地域を絞ることで市場流通性や生活利便性の高いエリアに絞って開発を行うことで、高い収益性を実現。

社員数は少ないものの、迅速な判断と意思決定を行うことで高い売上を達成するなど少数精鋭という言葉がぴったり当てはまります。

実はセールスプロモーション事業といって販売支援・人材派遣も展開しています。

最後に配当利回りや権利確定月について2024年時点での情報をまとめておきます。

| 配当権利確定月 | 9月 |

| 1株当たりの配当金 | 46円 |

| 配当利回り | 4.8% |

| 入金される月 | 12月 |

| 投資する利回りの基準 | 3.28% |

では業績を見ていきましょう。

営業利益率

1つ目に営業利益率。

2010年代前半こそ低いですがそこから徐々に業績を上げてきています。

落ち込む年もありますがその翌年には持ち直していることから健全な経営をしていると言えるでしょう。

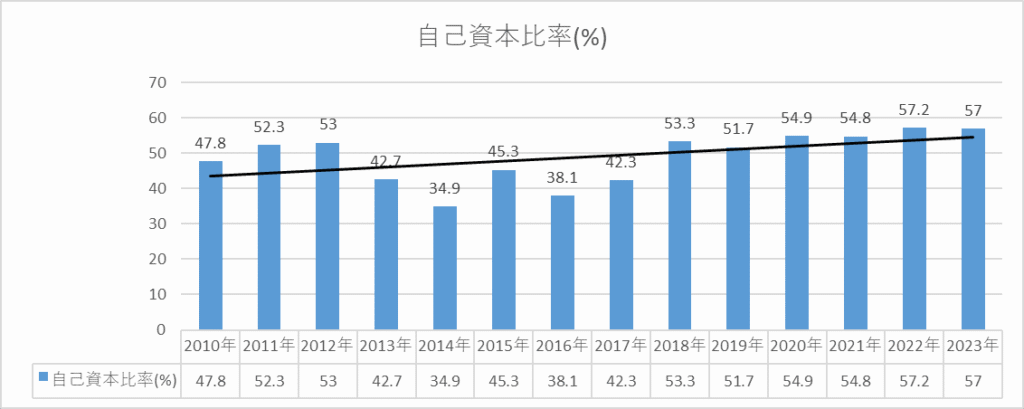

自己資本比率

次に自己資本比率。

2014年、2016年と業績が落ち込んだ年もありましたが営業利益率と同じく翌年には持ち直しています。

そして2018年代後半から2020年代前半は財務良好です。

配当性向

最後に配当性向について。

2011年こそ89%と極めて高いですがそのごは30~50%代と望ましい水準にて推移しています。

他の不動産銘柄と違って安心して投資できる企業であると言えるでしょう

まとめ

- 営業利益率、自己資本比率、配当性向共に平均すると安定的な経営をしている。

- 他の銘柄と違って懸念点がない

8934_サンフロンティア不動産

最後に紹介するのは8934_サンフロンティア不動産。

主に不動産再生と活用を専門としています。

不動産再生とは低稼働ビルを取得し、最適なリノベーションを施すこと。

これにより低収益不動産を高収益不動産に再生することが不動産再生の事業内容です。

他の特徴としては地域密着型の営業をしており東京都心部の中小型オフィスビルに特化、地域に密着した営業活動を行っています。

専門性の追求も行っており賃貸仲介、プロパティマネジメント、売買仲介など、各サービスを独自の事業として構築。

ビルオーナー様の資産運用や経営に関する様々な問題をワンストップで解決するサービスを提供するなどある種コンサルのような事業もしているようです。

最後に配当利回りや権利確定月について2024年時点での情報をまとめておきます。

では各種業績を見ていきましょう。

| 配当権利確定月 | 3月と9月 |

| 1株当たりの配当金 | 66円 |

| 配当利回り | 3.62% |

| 入金される月 | 6月と12月 |

| 投資する利回りの基準 | 2.36% |

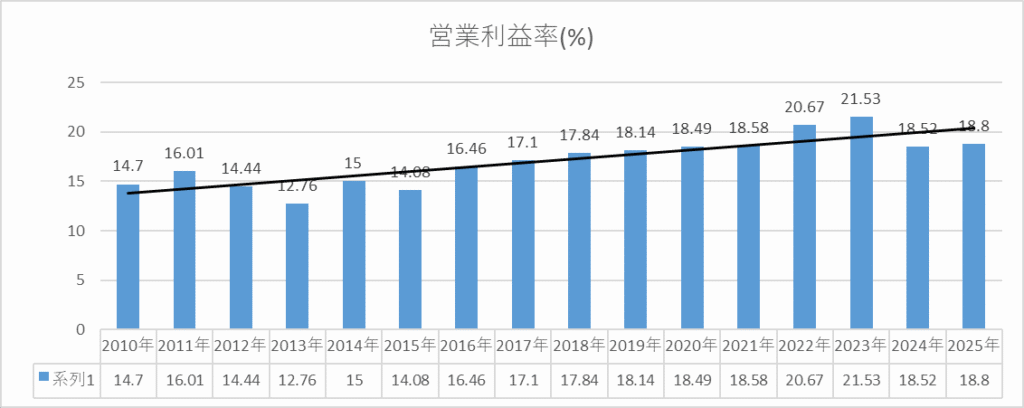

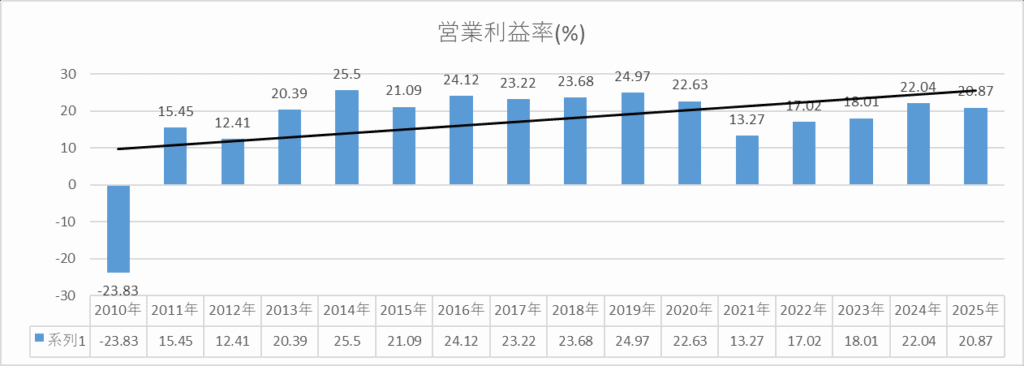

営業利益率

まずは営業利益率。

2010年こそマイナスになっていますが翌年は15%にまで復調。

その後も10~20%にまで営業利益率を伸ばしていることから健全な経営をしていると言えるでしょう。

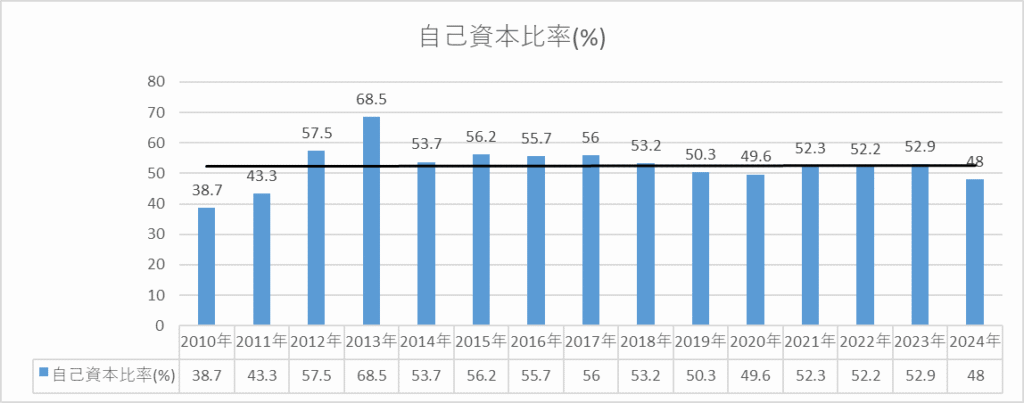

自己資本比率

次に自己資本比率。

こちらも2010年は低いですがその翌年には43.3%。

さらに右肩上がりに成長して50%越え。

ここでも財務良好と言えるでしょう。

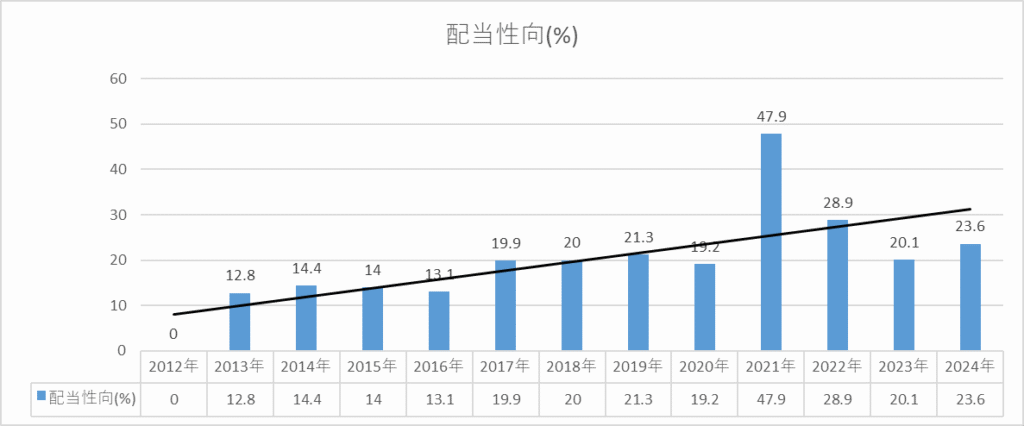

配当性向

最後に配当性向。

2012年からしかデータがないのでこの時よりまとめます。

見てわかる通り2021年には47.9%と良好な範囲ですが他の年は軒並み低いです。

考察としては将来の成長に向けた積極的な投資を行うために、利益の一部を内部留保として確保していることや、財務基盤の強化を図るため、利益の一部を配当ではなく、財務の安定化に充てていることが考えられるでしょう。

他にも株主への長期的かつ安定的な利益還元を目指している、こういった理由が考えられます。

今のところ年々増配傾向にあるので文句はありませんがもう少し配当性向を高めてほしいものです。

8934_サンフロンティア不動産のまとめ

- 営業利益率、自己資本比率は文句なし。

- 配当性向こそ低いものの増配傾向にはある、個人的にはもう少し割合を上げて欲しい。

まとめ

この記事では不動産セクターにおける高配当株として

- 3003_ヒューリック

- 8802_三菱地所

- 3245_ディアライフ

- 8934_サンフロンティア不動産

これら4社を紹介・解説しました。

私も当然投資しています。

人間が生きていくうえでなくてはならない土地や不動産。

それらを掌握している不動産セクターはこれからも伸び続ける、もしくは今の業績を維持し続けるであろうセクターだと考えています。

最後になりますが投資は絶対に自己責任で行うことを心がけましょう。